A szerzők jelen cikkükben arra keresték a választ, hogy a stratégiai controlling szemléletű vizsgálataik alapján, hogyan alakultak a magántőke-befektetések, illetve a kockázatitőke-befektetések értékei a válság hatására és milyen fejlődésen ment keresztül hazánk, valamint a közép-kelet-európai régió az elmúlt években. A JEREMIE Program az adott térségben a klasszikus kockázatitőke-finanszírozás fellendítését tűzte ki célul, és kíváncsiak voltak arra, hogy a program ténylegesen milyen változásokat eredményezett.

Controller Info 2017. V. évf. (1) szám 28-34.

BEVEZETÉS

A JEREMIE Program elemzése során a szerzők arra helyezték a hangsúlyt, hogy kiemeljék a bevont országok, Magyarország, Lengyelország, Románia és Bulgária régióban betöltött szerepét. Vizsgálják továbbá a 2009 és 2015 között megvalósuló trendeket és az egyes kiugró teljesítmények mögött meghúzódó tényeket. Fontosnak tartották az országok együttes vizsgálatát, hiszen ez által figyelhetőek meg legjobban egyes országok kiugró teljesítménye, illetve válságos időszaka. Az általuk elvégzett összehasonlító elemzés alapját képező adatokat az EVCA (The European Private Equity and Venture Capital Association) által kiadott tanulmányok és statisztikai elemzések biztosították. Az egyesület 1983 óta gyűjt adatokat a kockázati-és magántőke-ipar tevékenységeiről (EVCA 2008).

A magántőke-befektetés olyan vállalkozás számára nyújtott támogatás, mely nincs tőzsdén jegyezve. Ide tartoznak a következő finanszírozási lehetőségek: kockázati tőke, növekedési tőke, pótlólagos tőke és a kivásárlások. A klasszikus kockázati tőke tehát szigorúan véve a magántőke egy fajtája, melyekkel magvető, induló illetve korai fázisban lévő vállalkozásokat támogatnak (Becskyné Nagy, 2008, Becsky-Nagy – Karászi, 2015).

TŐKEGYŰJTÉS ÉS BEFEKTETÉSEK ALAKULÁSA EURÓPÁBAN

A piaci statisztika szerint, mely a portfólió cégek elhelyezkedése alapján összesített számadatokat tartalmaz, a teljes magántőke-befektetések 3 százaléka összpontosult a kelet-közép-európai régióban. Ezzel szemben az iparági statisztika alapján, mely az országok magántőke-befektetésekkel érintett vállalkozásainak összesített adatait tartalmazza, a teljes befektetés csupán 1 százaléka érkezett a régióba.

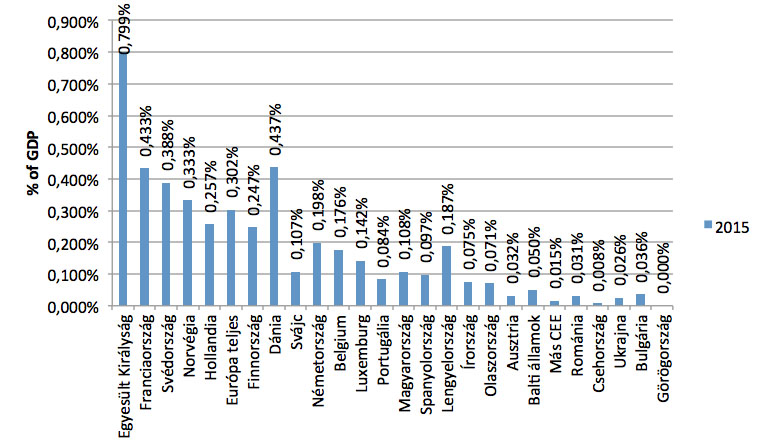

1. számú ábra: Teljes magántőke-befektetések a GDP százalékában 2015-ben

Forrás: 2015 European Private Equity Activity, 2016

Az 1. számú ábrán látható, hogy Európában a befektetések a GDP 0,302 százalékát jelentették. Míg Magyarország és Lengyelország az ábrázolt országok közül a középmezőnyben helyezkedett el, Romániában és Bulgáriában 2015-ben alacsony szintet értek el a befektetések a GDP százalékában kifejezve.

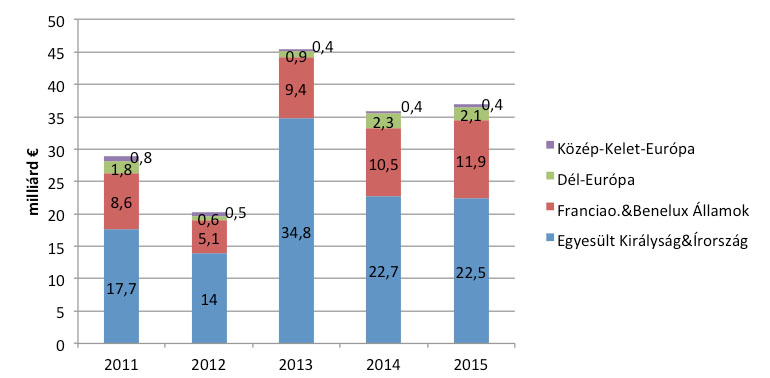

2. számú ábra: Tőkegyűjtés régiók szerint 2011 és 2015 között

Forrás: 2015 European Private Equity Activity, 2016

A 2. számú ábra szemlélteti a kelet-közép-európai régió elmaradását a többi régióval összehasonlítva. Míg Franciaországban és a Benelux Államokban a vizsgált időszakban a tőkegyűjtés végig 5 milliárd euró fölött maradt, sőt 2014 és 2015-ben a 10 milliárd eurót is meghaladta, addig régiónkban az 1 milliárd eurót sem érte el az összegyűjtött tőke.

TŐKEGYŰJTÉS KÖZÉP-KELET-EURÓPÁBAN 2007-TŐL KEZDŐDŐEN

Közép-Kelet-Európában az első tőkegyűjtés és befektetés az 1990-es években zajlott, nem sokkal a kommunizmus bukása után. 2007-ben új rekordot ért el a tőkegyűjtés a régióban, 89 százalékos növekedést produkálva az előző évhez képest. 2007-ben ugyanis 4,25 milliárd euró értékű tőke áramlott be. Ezen kimagasló értékek is tükrözik az intézményi befektetők növekvő érdeklődősét a régió országai iránt (EVCA 2008)1. A források közel 66 százaléka származott Európából, 34 százaléka Európán kívülről és kevesebb, mint 2 százaléka hazai befektetőktől a régió egyes országaiban. Ekkor Bulgáriában, Romániában, Lengyelországban, a Balti térségben és Szerbiában volt kiemelkedő a tőkegyűjtés (EVCA 2008). 2008-ban csökkeni kezdett az összegyűjtött tőke, hiszen mindössze 2,5 milliárd euróról beszélhetünk ebben az évben a közép-kelet-európai régióban. 2009-ben a csökkenés továbbfolytatódott, ugyanis az összegyűjtött tőke 378 millió euró volt, mely 85 százalékkal kevesebb az előző évi 2.5 milliárd euróhoz képest. A régió a teljes európai tőke csupán 2 százalékát adta. A régióba vetett bizalom lecsökkent a globális tőkepiacon tapasztalható romló feltételrendszer következtében, s a válság elérte Európa ezen részét is.

Európa egészét nézve 2010-ben a félelmek elmúltak és a tőkebefektetés új korszakába léptünk. Az EVCA szakértői 645 millió euróról számoltak be, így a terv az volt, hogy 2010 a stabilizáció, a lassú kilábalás éve. A 645 millió euró eredményeként a tervezett növekedés megvalósult. Ugyanakkor a régió messze lemaradt azoktól a trendektől, melyeket Európa egészét vizsgálva figyelhettünk meg, ahol ugyanis 2010-ben erőteljesebb növekedés (80 százalék) volt. A közép-kelet-európai régió 2010-ben 3 százalékot képviselt az Európában összegyűjtött tőkéből (EVCA 2011).

2011 első felében továbbra is bizakodóak a szakértők, hiszen az összegyűjtött tőke Európában 40 milliárd euró lett, mely 80 százalékkal több volt, mint az előző évben.

2012-ben 28 százalékos csökkenés következett be a 2011-es évhez képest, hisz csupán 673 millió euró értékű tőkéről beszélhetünk. A források jelentős része továbbra is a régión kívüli, más európai országokból származott. Ezen országokból közel 400 millió euró értékű tőke érkezett, mely az összes forrás közel 60 százalékát jelentette. A hazai befektetők aktivitása 4 százalék alá csökkent az egyes országok vonatkozásában, míg Európán kívülről a tőke 24 százaléka érkezett, számszerűsítve 196 millió euró. A tőke jelentős része meghatározott országokba irányult a régión belül. Ezek az országok a következők: Lengyelország, Csehország, Magyarország és Bulgária (EVCA 2013).

2013-ban továbbra is csökkenő tendencia figyelhető meg, hiszen mindössze 433 millió euró tőke áramlott be a régió területére. Ezzel ellentétben Európa egészét vizsgálva arra a következtetésre jutottunk, hogy az ágazatban egyre kevésbé érezhetőek a válság negatív hatásai, ugyanis több mint duplájára emelkedett a tőke, elérve az 54 milliárd eurót (EVCA 2014).2

2014-től újra erősödni kezdett a tőkegyűjtés, ugyanis több mint háromszorosára növekedett a régió területére beáramlott tőke mértéke, elérve az 1,47 milliárd eurót (EVCA, 2015). Ez a növekedés továbbfolytatódott 2015-ben, amikor is további 418 millió euróval áramlott több tőke a régióba (EVCA, 2016).

MAGÁNTŐKE-BEFEKTETÉSEK ÉRTÉKÉNEK ALAKULÁSA A VIZSGÁLT 4 ORSZÁGBAN 2009-2015 KÖZÖTT

2009-ben 5 országra (Csehország, Lengyelország, Románia, Magyarországon és Bulgária) koncentrálódott a befektetések jelentős része, 94 százaléka. Továbbá ezek az országok adták a támogatott vállalkozások 73 százalékát. Csehország volt az élen 2009-ben és őt követte Lengyelország (268 millió euró), Románia (221 millió euró) és Magyarország (214 millió euró), függetlenül attól, hogy mindhárom országban 2008-hoz képest csökkentek a magántőke-befektetések, hiszen a válság ezeket az országokat is elérte. Hazánkban például 2009-ben az előző évhez képest több mint a felére csökkent a befektetések értéke. Ukrajna továbbá kimaradt az élenjáró országok közül és Bulgária lépett a helyére. Hiszen a befektetések értéke az előző évhez képest megduplázódott, elérve a 184 millió eurót, míg Ukrajnában 306 millió euróról 38 millióra esett a befektetések értéke, 87 százalékos csökkenést produkálva ezzel (EVCA 2010).

2010-ben a befektetések továbbra is a nagyobb országokba összpontosultak, Lengyelországba, Csehországba, Romániába, Ukrajnába, Bulgáriába és Magyarországra. Látható, bár a sorrendben történt változás, továbbra is ugyanazok az országok jelentik a befektetések központját. Ebben az évben ők adták együtt a régió befektetéseinek 94 százalékát, míg a finanszírozott cégek 68 százalékát. Lengyelország minősült 2010-ben a legnagyobb magántőke-befektetési piacnak, hiszen a régió befektetéseinek több mint a felét Lengyelországhoz lehetett kötni. A befektetések értéke majdnem elérte a 657 millió eurót, mely több mint kétszerese az előző évi 268 millió eurónak. Romániában és Magyarországon azonban csökkenő tendenciát mutatott a befektetések értéke, hiszen míg az első tekintetében az előző évi 221 millió euróról 119 millióra, hazánkban a 2009-es 214 millió euróról 65 millióra estek az értékek. Ennek ellenére Magyarország még mindig azon országok közé tartozott a közép-kelet-európai régióban, melyek a befektetések és finanszírozott vállalkozások jelentős részét biztosították. Románia ezzel az eredménnyel Lengyelország és Csehország mögött a harmadik helyen állt régiós viszonylatban, Bulgária (82 millió euró) maradt az ötödik helyen, míg Magyarország a 6. helyre csúszott vissza (EVCA 2010, 2011).

2011-ben az előző évhez hasonlóan a nagyobb országok, Bulgáriát kivéve, alkották az élen járó országok csoportját. A befektetések jelentős, 92 százalékát adták együttesen, míg a támogatott vállalkozások 70 százalékát. Lengyelország továbbra is a legnagyobb piacnak minősült és a régió befektetéseinek több mint 55 százaléka származott innen. A lengyel vállalkozások 678 millió euró értékű befektetést birtokoltak 2011-ben mely 3,6 százalékos növekedés az előző évhez képest. Ebből is látszik, hogy 2010-2011 a fellendülés éve Lengyelországban, növekedést tapasztalhattunk a GDP, a lakossági fogyasztás és a beruházások területén is. Hazánkban bár háromszorosára nőttek a magántőke-befektetések – mely a 2010-ben induló Jeremie alapoknak is köszönhető – elérve a 194 millió eurót, Lengyelországot nem sikerült megelőznie. 2011-ben Ukrajna visszakerült azon 5 ország közé, melyek a befektetések jelentős részét birtokolták, ugyanis Ukrajnában némi növekedést tapasztalhattunk 2009-hez képest, viszont ezzel egyidejűleg Bulgáriában újabb visszaesés történt. Az előző időszaki 184 millió euróról, 7 millió euróra esett a befektetések éves értéke, nagyobb tranzakciók az év során nem valósultak meg. Romániában továbbra is csökkenő tendenciát mutatott a befektetések értéke, 45 százalékos csökkenést produkálva az előző évhez képest (EVCA 2012, Farkas et. al, 2015).

2012-ben újabb fordulat következett be, ugyanis a 2008-ban élenjáró országok közül Románia és Ukrajna kiszorult és helyükre Bulgária, valamint Szlovákia került. A vezető országok adták a régió befektetéseinek 86 százalékát és a magántőkével segített vállalkozások 63 százalékát. Százalékban nézve a teljes régiós befektetések értéke az országok között a következőképpen oszlott meg: Lengyelországban összpontosult 47 százalék, mellyel továbbra is vezető pozíciót töltött be, függetlenül attól, hogy az előző évhez képest 30 százalékos csökkenés következett be. Csehországban a befektetések 11, Magyarországon és Szlovákiában 10-10 százaléka, és végül Bulgáriában 8 százaléka összpontosult. Szlovákia és Bulgária is a 2011-es évhez képest jelentős növekedést produkált, hisz Bulgáriában 84 millió euróra növekedtek a befektetések, míg Szlovákiában 98 millió euróra. Románia helyzete tovább romlott, hisz 27 millió euróra csökkent a befektetések értéke 2012-re. Így gyakorlatilag Románia esetében 2008 óta folyamatos csökkenés következett be a magántőke-befektetések terén (EVCA 2013).

2013-ban a befektetők az erős piacokat célozták meg az előző évek tapasztalata alapján. Ezek a következők voltak: Lengyelország, Csehország, Románia és Magyarország. Ők adták a közép-kelet-európai régió befektetéseinek 82 százalékát, míg a támogatott vállalkozások 71 százalékát. Bár a 2012-es évhez hasonlóan 2013-ban is csökkent a befektetések értéke Lengyelországban, de még mindig őrizte vezető pozícióját a régió többi országával szemben. Ugyanis 2011-ben még 678 millió euró, 2012-ben már csak 473 millió és 2013-ban 380 millió euró tőkét fordítottak vállalkozások fejlesztésére. Ezt követte Csehország és Románia, ahol az előző évi 27 millió euró 70 millióra emelkedett. Magyarországon és Bulgáriában viszont csökkenés következett be a befektetett tőke értékében, melynek eredményeként hazánk a negyedik helyre csúszott, Bulgária pedig ismét a sereghajtó ország közé tartozott (EVCA 2014).

2014-ben a magántőke befektetések értéke 66 százalékkal növekedett a régióban, elérve az 1,31 milliárd eurót, mely a teljes európai magántőke befektetések 3,2 százalékát tette ki. 2014-ben Szerbia lett a vezető befektetési célállomás, Csehország lett a második, míg Lengyelország és Magyarország a harmadik.

2015-ben ez a növekedés továbbfolytatódott, elérve az 1,6 milliárd eurót, elérve a legmagasabb szintet 2009 óta. A következő országok lettek 2015-ben a fő célállomások: Lengyelország, Szerbia, Magyarország és Románia.

Összegezve elmondható a vizsgált országokról, hogy Lengyelország és Magyarország a közép-kelet-európai régióban a befektetések vonatkozásában élen járó országok közé tartozott az elemzett 5 év alatt. Ráadásul Lengyelország kimagasló teljesítményt produkált 2010 és 2013 között, hiszen ez idő alatt végig az első helyen állt, megelőzve a régió többi országát. Románia és Bulgária hullámzó teljesítményének eredményeként bizonyos években vonzó piacnak bizonyult a befektetők számára, voltak azonban olyan évek is, amikor a befektetés aktivitása igen alacsony szinten állt ezekben az országokban. 2014 óta pedig kedvező képet mutat a magántőke befektetések értéke a közép-kelet-európai régió területén.

A KOCKÁZATI TŐKE JELENTŐSÉGE

A nemzetgazdaságok közötti versenyben az egyes országoknak olyan vállalkozásokra van szükségük, melyek képesek az innovációra, haladnak a korral, fejlődnek és bővülnek, hiszen az országok sikerességét nagymértékben határozzák meg az ott működő vállalkozások. Azok az országok, melyek területén ilyen cégek működnek, fent tudják tartani és fejleszteni tudják jövedelemtermelő képességüket. Ezeknek a vállalkozásoknak a létrehozása, fejlesztése és fenntartása azonban jelentős kockázattal jár, melyek csökkentésére szükség van a gazdasági életben olyan szereplőkre, melyek a kockázat egy részét átvállalják. Őket nevezzük kockázati tőkéseknek (OSMAN, 2006). A kockázatitőke-típusú finanszírozás először az Amerikai Egyesült Államokban jelent meg a XX. század elején, ugyanis ott beszélhettünk először a kockázati tőkébe beruházó vállalkozókról (Becskyné Nagy, 2008).

Klasszikus kockzatitőke-befektetések értékének alakulása 2009-2015 között

2009-ben a kockázatitőke-befektetések hazánkban a régió többi országához viszonyítva alacsony értéket mutattak, hiszen valamennyi nagyobb ország hazánk előtt végzett. A régió azon országai közül, ahol megvalósult kockázatitőke-befektetés, Litvániát, Lengyelországot és Ukrajnát sikerült megelőzni, ugyanis ezekben az országokban a befektetések értéke az 1 millió eurót sem érte el. 2009-ben Csehország teljesített a legjobban, elérve a majdnem 30 millió eurót. Románia a kockázatitőke-befektetések terén a közép-kelet-európai régióban Csehország után a második helyen állt, jelentős szerepet betöltve ez által a kockázatitőke-piacon. A több mint 4 millió értékű tőkéjével maga mögé utasította Bulgáriát (4,037 ezer euró) Észtországot (2,743 ezer euró) és Magyarországot (1,617 ezer euró) is. A legnagyobb szerepet Romániában a korai, induló fázisban lévő vállalkozások töltötték be, ide áramlott a tőke 99 százaléka, 4,1 millió euró, a maradék 1 százalék, 10 ezer euró pedig a magvető fázisban lévő vállalkozások indulását segítette. Bulgáriában a 4 millió euró értékű kockázati tőkét a korai, induló és érett szakaszban lévő vállalkozásokba fektették be 40-60 százalékos eloszlásban. A magvető szakaszban lévők nem részesültek 2009-ben kockázati tőkéből. Ezzel a 4 millió euróval az ország a harmadik helyen állt a régiós országokból felállított sorrendben. Lengyelországban ebben az évben a kockázatitőke-befektetések alacsony szinten álltak a közép-kelet-európai régió többi országához viszonyítva. Ugyanis míg Lengyelországban ebben az évben 634 ezer értékű kockázatitőke-befektetés összpontosult, addig Romániában ez az érték elérte a több mint 4 millió eurót, Csehországban pedig majdnem 30 millió euróval gazdálkodhattak. Lengyelországban ebben az évben csupán az érett vállalkozások részesültek a 634 ezer euróból (EVCA 2010).

Általánosságban elmondható, hogy 2009-ben a közép-kelet-európai régióban a kockázatitőke-befektetések alacsony szinten álltak, az összbefektetések csupán 2 százaléka származott kockázati tőkéből. Európa egészét vizsgálva a kockázati tőke a befektetések 17 százalékát adta. A régióban finanszírozott vállalkozások csak 28 százaléka volt fejlődésének azon szakaszában, ahol még jelentős kockázatokkal kellett számolni a befektetőknek. Ha egész Európát nézzük ez az érték közel 70 százalék, ami jelentősen magasabb, mint a régiós szint. 2009-ben a kockázati tőke jelentős része Csehországban összpontosult, hiszen közel 30 millió euró tőkéről számoltak be az EVCA szakértők. A vizsgált 4 ország között a következő sorrend állt fel: Románia, Bulgária, Magyarország és Lengyelország. Románia és Bulgária között minimális különbség volt, hiszen míg Romániában 4180 ezer euró, Bulgáriában 4037 ezer euró értékű kockázati tőkét fektettek be (EVCA 2010).

A következő évtől óriási ütemben növekedésnek indultak a kockázatitőke-befektetések hazánkban. A terv az volt, hogy a több mint 17 milliós értékű kockázati tőkével Magyarország az élvonalba kerüljön, melynek eredményeként hazánknak sikerült az élen járó Csehország mögé felzárkóznia. A befektetők elsősorban az érett szakaszban lévő vállalkozásokat részesítették előnyben, de a magvető és induló fázisban lévők is élvezhették a kockázati tőke előnyeit. A majdnem 18 millió euró a következőképpen oszlott meg az életciklusuk különböző fázisában lévő vállalkozások között: 11,286 ezer euró az érett, 5,761 ezer euró a korai, induló és 853 ezer euró a magvető fázisban lévő vállalkozásoknál összpontosult. Bulgária kockázatitőke-piacán azonban folyamatos csökkenést tapasztalhatunk. Az EVCA 1328 ezer euró értékű befektetésről számolt be, mellyel a hetedik helyre csúszott vissza. Bulgária előtt végzett Csehország, Magyarország, Románia, Észtország, Lengyelország és Szlovákia. A teljes összeget a korai, induló vállalkozásokba fektették be, melyek jelentős növekedési potenciállal rendelkeztek. Lengyelországban nem csupán az összegben következett be növekedés, hanem megváltozott a pénz eloszlása is, hiszen már nemcsak az érett fázisban lévő vállalkozások részesültek a tőkéből, hanem a befektetők a korai, induló fázisban lévő vállalkozásokra is felfigyeltek. Ennek köszönhetően 2,565 ezer euró a következőképp oszlott meg: 1,293 ezer euró érkezett az induló fázisban lévő vállalkozásokhoz, és 1,272 ezer euró az érett szakaszban lévőkhöz. 2010-ben a régió országainak többségéhez hasonlóan Romániában is óriási növekedés következett be a kockázatitőke-piacon, elérve a majdnem 12 millió eurót. Ez az összeg a harmadik helyhez volt elegendő. Ha a vállalkozások életciklusa szerinti megoszlást nézzük Romániában, ebben az évben az érett vállalkozások kapták a befektetések jelentős részét (10,050 ezer euró), és ezt követte az induló vállalkozások támogatása (1,094 ezer euró) (EVCA 2011).

2010-ben tehát bár némi növekedést tapasztalhattunk, továbbra is alacsony szinten maradtak a kockázatitőke-befektetések a közép-kelet-európai régióban, hiszen az összbefektetések csupán 5 százaléka származott kockázati tőke típusú befektetésből. Európa egészét elemezve ez az érték magasabb, 9 százalék. Továbbá a támogatott vállalkozásokon belül növekedett azoknak az aránya, akik kockázati tőkében részesültek, az előző évi 28 százalékról 36 százalékra. Európai viszonylatban azonban némi csökkenést tapasztalhattunk a kockázati tőkében részesülő vállalkozások arányában, hisz míg az előző évben 70 százalékról beszélhettünk, 2010-ben már csak 60 százalékról. Magyarországon, Romániában és Lengyelországban jelentős szerepet kaptak a kockázatos vállalkozásokba történő befektetések. Előtérbe helyezték a kezdeti nehézséggel küzdő vállalkozások, valamint az érett szakaszban lévők támogatását, ezt bizonyítják a megnövekedett kockázatitőke-értékek. Magyarországon majdnem 18 millió, Romániában közel 12 millió, míg Lengyelországban 2,5 millió értékű tőkéről beszélhetünk. Hazánkban és Romániában elsősorban az érett vállalkozásokra összpontosítottak, és a tőke jelentős része ezekhez a cégekhez vándorolt. Bulgáriában és Lengyelországban ezzel szemben a tőke egy része vagy teljes egésze az induló vállalkozásokat segítette kezdeti nehézségeikben. A 2010-es teljesítmény eredményeként Magyarországnak sikerült a második helyre kerülni az előző évi hetedik helyről, Románia a növekedés ellenére lecsúszott a harmadik helyre, Lengyelországnak pedig sikerült az első 5 országba bekerülni, úgy hogy az előző évben még a sereghajtó országok közé tartozott. Bulgária 2010-ben a közepesen teljesítő országok közé tartozott (EVCA 2011).

2011-ben hazánkban továbbfolytatódott a növekedés, meghaladva a 40 millió eurót és ezzel átvette az első helyett a régió országai között. A hangsúly áthelyeződött a korai, induló vállalkozásokra, melyek nagy növekedési potenciállal rendelkeztek. Ide összpontosult 28,254 ezer euró, 7,913 ezer eurót fektettek az érett és 3,850 ezer eurót a magvető fázisban lévő vállalkozásokba. Bulgáriában folytatódott a befektetett kockázati tőke értékében tapasztalt csökkenés. Ráadásul oly mértékű volt ez a visszaesés, hogy a régió valamennyi országa (Szlovákia és Szerbia kivételével, ahol egyáltalán nem beszélhettünk kockázatitőke-befektetésről) Bulgária előtt végzett. Ebben az évben ugyanis mindössze 424 ezer euró tőkét fektettek be, melyből 100 ezer euró áramlott az induló és 324 ezer euró az érett vállalkozásokhoz. Lengyelország kockázatitőke-piacán óriási növekedés következett be, megelőzve ezzel az előző években előtte lévő országokat, kivéve Magyarországot. A több mint 26 millió euró értékű tőkével maga mögé utasította például Csehországot (10,523 ezer euró) és Romániát (4000 ezer euró) is. A 26 millió euróból több mint 10 millió euró jutott az érett fázisban lévő, több mint 15 millió euró az induló és 483 ezer euró a fejlődésük legelején, magvető fázisban lévő vállalkozásokhoz. Romániában a 2010-ben bekövetkezett kimagasló teljesítmény után 2011-től azonban folyamatos csökkenést tapasztalhatunk, hiszen ekkor 4 millió euróra esett vissza a kockázatitőke-befektetések értéke, melynek eredményeként az ötödik helyre csúszott vissza. A hangsúly továbbra is az érett szakaszban lévő vállalkozásokra helyeződött, olyannyira, hogy ők kapták a teljes 4 millió eurót (EVCA 2013).

2011-ben több mint 57 százalékkal növekedtek a kockázatitőke-befektetések a közép-kelet-európai régióban az előző évhez képest. Ez 94 millió euró értékű befektetést jelentett, ami 97 vállalkozás támogatását tette lehetővé. Óriási növekedés következett be a kezdeti, valamint az érett fázisban lévő vállalkozások támogatásában, előbbi esetében 85 százalékkal, utóbbi esetében pedig 34 százalékkal növekedett a kockázati tőke értéke. Ehhez a kimagasló teljesítményhez jelentősen hozzájárult Magyarország és Lengyelország (EVCA 2012).

2012-ben hazánkban elérte a csúcsot a kockázatitőke-befektetések értéke, jelentősen meghaladva a régió többi országában megvalósuló befektetések értékét. Míg Magyarországon több mint 64 millió euróról számoltak be, a második helyen álló Lengyelországban mindössze 9,084 ezer euróról. Hazánkban a 64 millió euró a következőképpen oszlott meg az egyes vállalkozás típusok között: 55,930 ezer euró áramlott a korai, induló szakaszban lévő vállalkozásokhoz, tehát továbbra is ők álltak a befektetések középpontjában, őket követték 8,303 ezer euróval az érett vállalkozások és 2012-ben a magvető szakaszban működők nem részesültek kockázati tőke támogatásban. Bulgáriát 2012-ben továbbra is megelőzte a régió valamennyi országa (Szlovákia és Szerbia kivételével, ahol egyáltalán nem beszélhettünk kockázatitőke-befektetésről), ugyanis csupán 85 ezer euróról számoltak be az EVCA szakértői, melyet teljes egészében az induló vállalkozások támogatására fordítottak. A 2011. évi kimagasló teljesítmény után 2012-ben jelentősen csökkent a kockázatitőke- befektetők hajlandósága Lengyelországban. Ez azonban az egész régióra elmondható, kivéve néhány országot, mint például Magyarországot, ahol a 40 millió euróról több mint 64 millió euróra emelkedett a befektetések értéke. Lengyelországban 9 millió euróra estek vissza a kockázatitőke-befektetések, viszont még így is meg tudta őrizni második pozícióját Magyarország mögött. 2012-ben kicsit nagyobb hangsúlyt kaptak az érett fázisban lévő vállalkozások (3,843 ezer euró), de nem sokkal maradtak le utána a korai, induló (2,522 ezer euró) valamint magvető (2,720 ezer euró) fázisban lévő vállalkozások sem. A csökkenő tendencia 2012-ben is folytatódott Romániában, ugyanis több mint 23 százalékos csökkenés következett be, és így az előző évi ötödik helyről a hatodik helyre csúszott vissza. A kicsit több mint 3 millió euró 2012-ben is az előző évhez hasonlóan teljes egészében az érett szakaszban lévő vállalkozásokat támogatta (EVCA 2013).

2012-ben tovább növekedett a régióban a korai, kezdeti fázisban lévő vállalkozásokhoz áramló kockázatitőke-érték, a teljes kockázatitőke-befektetések 71 százalékát fordították olyan vállalkozások támogatására, melyek nehezen jutottak külső forrásokhoz, mivel működésük számtalan kockázatot hordozott magában. Ez a változás elsősorban a Litvániában, Magyarországon és Észtországban bekövetkezett növekedésnek tulajdonítható (EVCA 2014). Hazánkban a kockázati tőke meghaladta a 64 millió eurót, mellyel megőrizte előző évben kivívott vezető pozícióját a közép-kelet-európai régióban. Lengyelországban, Romániában és Bulgáriában az előző évhez képest visszaestek a befektetések. A csökkenés ellenére Lengyelország továbbra is hazánk mögött a második helyen állt, Románia a középmezőnyben, míg Bulgária az utolsó helyen végzett.

2013-ban a korábbi évek erőteljes növekedését óriási visszaesés követte Magyarországon. Az előző évi 64 millió euróról kicsit több mint 17 millió euróra estek vissza a kockázatitőke-befektetések. Ezzel továbbra is megőrizte vezető pozícióját hazánk, viszont már nem haladta meg olyan nagymértékben a régió többi országának értékét, mint az előző években. A több mint 17 millió euró közel fele-fele arányban oszlott meg az érett és a korai, induló szakaszban lévő vállalkozások között, előbbi 8,290 ezer euróban, utóbbi 8,421 ezer euróban részesült. 562 ezer euró a magvető fázisban álló vállalkozásoknak is jutott. 2013-ban a Bulgáriába összpontosuló kockázati tőke értéke óriási mértékű növekedést produkált, hiszen az előző évi 85 ezer euróról több mint 5 millió euróra emelkedett. A legnagyobb szerepet továbbra is az életciklusuk induló fázisában lévő vállalkozások játszották, ide érkezett 4,718 ezer euró, a maradék 380 ezer eurót pedig az érett vállalkozások támogatására használták. Ehhez a növekedéshez hozzájárultak a JEREMIE-program által nyújtott támogatási lehetőségek (Becsky-Nagy –Fazekas 2015). Lengyelországban több mint 15 millió euróra növekedtek a befektetések, jelezve az iparág erősödését. Továbbra is az életciklusuk érett szakaszában lévő vállalkozásokra helyeződött a legnagyobb hangsúly, ezt követte a korai fázisban lévő vállalkozások támogatása majd a fejlődésük legelején lévő vállalkozásoké. Romániában tovább csökkentek a kockázatitőke-források, és már a 3 millió eurót sem érték el. A vállalkozások életciklusa szerinti megoszlásban azonban nem következett be változás, vagyis 2013-ban is az érett vállalkozások között oszlott meg a 2,9 millió euró (EVCA 2014).

2013-ra az előző évi több mint 102 millió euró értékű kockázatitőke-befektetés 65 millió euróra zuhant a régióban. Ennek oka az induló vállalkozások támogatásában bekövetkezett csökkenés, hiszen 2012-ben közel 73 millió euró áramlott ezekhez a vállalkozásokhoz, 2013-ban már csak 32 millió. Ezt figyelhetjük meg Magyarország esetében is, hiszen míg 2012-ben több mint 55 millió euró érkezett az induló vállalkozásokhoz, addig 2013-ban már csak közel 8,5 millió. Romániában mindkét évben a befektethető tőke teljes egészében az érett szakaszban lévő vállalkozások működését segítette tovább. Bulgáriában és Lengyelországban viszont előtérbe kerültek azok a vállalkozásoknak, akik kezdeti nehézségekkel küzdöttek. Bulgáriában 2012-ben 85 ezer, 2013-ban pedig több mint 4 millió euró áramlott ezekhez a vállalkozásokhoz. Lengyelországban ez a következőképpen alakult: 2012-ben 2,5 millió euróról, 2013-ban pedig majdnem 5 millió euróról számoltak be az EVCA szakértői (EVCA 2013, 2014). Hazánkban az előző évi kimagasló, 64 millió euró 17 millióra esett vissza, mellyel azonban továbbra is megőrizte vezető pozícióját. Lengyelországban több mint 6 millióval növekedett a kockázati tőke értéke, így meghaladta a 15 millió eurót, mellyel ő is megőrizte előző évi pozícióját, Magyarország mögött a második helyet, közelebb kerülve hazánkhoz. Bulgáriában is megindultak a kockázatitőke-befektetések 2013-ban és az előző évi 85 ezer euróról több mint 5 millió euróra növekedett az értéke. Ezzel újra visszakerült az első öt ország közé, Magyarország, Lengyelország, Horvátország és Észtország mögött. Románia minimális csökkenést produkált a 2012-es évhez képest, viszont ez elegendő volt ahhoz, hogy tovább csússzon a sorrendben és az előző évi hatodik helyről a nyolcadik helyre kerüljön.

2014-ben azonban újra növekedésnek indult a kockázati tőke befektetések mind értékben, mind pedig a finanszírozott cégek számában. A 38 százalékos növekedésnek köszönhetően, a kockázati tőke értéke elérte a 98 millió eurót. A finanszírozott cégek számát tekintve rekord értékű, egész pontosan 210 vállalkozás finanszírozásában jelent meg a kockázati tőke. Magyarország vezette ebben az évben a régiót, a 32 millió euróval (EVCA 2015).

2015 kisebb mértékű csökkenés következett be a beáramlott kockázati tőkében, csupán, 84 millió euróról beszélhetünk ebben az évben, ami 16 százalékos csökkenést jelent 2014-hez képest.

2016 második negyedévében Magyarországon a befektetések jelentős része a JEREMIE program keretében érkezett, a 18 befektetést jelentő alapból 14 JEREMIE által lett finanszírozva. A harmadik negyedév kockázati –és magántőke piaca, ahogy várható volt, nem mutatott jelentős aktivitást. Mivel a JEREMIE alapokat érintő befektetési periódus május végével befejeződött, ezért a harmadik negyedév nyugodtabb volt.

ÖSSZEGZÉS, KÖVETKEZTETÉSEK

A vizsgált öt évre vonatkoztatva kiderült, hogy Magyarország és Lengyelország a közép-kelet-európai régióban kiemelkedő szerepet töltött be a befektetések terén, ezekben az országokban megélénkült a kockázatitőke-befektetés, különösen a klasszikus, induló vállalkozások finanszírozása tekintetében, a JEREMIE Program hatására. Ráadásul Lengyelország a térségben kimagasló eredményt ért el, 2010 és 2013 között az országok között első helyen szerepelt a befektetések terén. Elmondható az is, hogyan a vizsgált négy országba integrálódott az európai befektetések több, mint háromnegyede. Ez mindenképpen pozitív a régió számára, hiszen a befektetések növekvő értéke és száma hozzájárul ahhoz, hogy felvegyük a versenyt a Nyugat-Európai régióval.

A kockázati tőke típusú befektetések alacsony szinten állnak, az összbefektetések értékének kis hányadát teszik ki a régióban, ugyanakkor a befektetések számár tekintve növekedés volt tapasztalható. A vizsgált négy ország közül a kockázatitőke-befektetések értékének viszonylatában Magyarország kiemelkedő helyett ért el, 2010-től folyamatosan első helyen teljesít. Ezen eredmények alapján az állam illetve a magánbefektetők befektetési politikája jó irányban halad, és ennek eredményeként Magyarország kiemelkedő helyet foglal el a kockázatitőke-iparágban. Ezen tendencia és a gyakorlatok folytatás és folyamatos fejlesztése hozzájárulhat a továbbiakban is a vezető pozíció megőrzéséhez.

LÁBJEGYZET

Az intézményi befektetők egyébként olyan társaságok, melyek más intézmények, valamint főként magányszemélyek nagy vagyonát kezelik, fektetik be. Feladatuk tehát, hogy összegyűjtsék a kis befektetők pénzét. Ide sorolhatók az üzleti biztosítók, a befektetési alapok és alapkezelők, valamint a nyugdíjalapok (ERDŐS – MÉRŐ, 2010).

2A 2014 European Private Equity Activity kiadvány Európát átfogó elemzés, azonban a Kelet-Közép-Európát részletező statisztika a 2014-es évre vonatkozóan még nem áll rendelkezésünkre.

FELHASZNÁLT IRODALOM

- Becskyné Nagy P. (2008): A kockázati tőke hozzáadott és „elvett” értéke. Doktori értekezés. Debrecen

- Becsky-Nagy P. – Fazekas B. (2015): Speciális kockázatok és kezelésük a kockázatitőke-finanszírozásban. VEZETÉSTUDOMÁNY (ISSN: 0133-0179) 46: (3) pp. 57-68.

- Becsky-Nagy, P. – Karászi, E. (2015) :Capital Structure and Venture Capital. Annals Of The University Of Oradea Economic Science (ISSN: 1222-569X) (eISSN: 1582-5450) 2015. július, (megjelenés alatt)

- ERDŐS M. – MÉRŐ K. (2010): Pénzügyi közvetítő intézmények. Akadémiai Kiadó Zrt., Budapest, 292 p. (ISBN: 978 963 05 8960 4)

- Farkas Bettina – Gyallai Éva – Becsky-Nagy Patrícia (2015): A JEREMIE hatása a közép-kelet-európai kockázatitőke-piacra. Közgazdász Fórum, Forum on Economics and Business, 2015 (ISSN 1582-1986) (megjelenés alatt)

-

EVCA (2008): Central and Eastern Europe Statistics 2007, 20 p.

http://www.cvca.cz/files/CEE%20Statistics%202007.pdf, letöltés dátuma: 2014.06.20. -

EVCA (2011): Central and Eastern Europe Statistics 2010, 45 p.

http://www.evca.eu/uploadedfiles/PBCEE10.pdf,letöltés dátuma: 2014.09.12. -

EVCA (2013): Central and Eastern Europe Statistics 2012, 48 p.

http://www.psik.org.pl/pliki/psik/Dane/PBCEE12.pdf, letöltés dátuma: 2014.06.20. -

EVCA (2014): Central and Eastern Europe Statistics 2013, 49 p.

http://www.evca.eu/media/259990/_evca_bro_sp_cee2013.pdf, letöltés dátuma: 2014.10.16. -

EVCA (2010): Central and Eastern Europe Statistics 2009, 40 p.

http://www.psik.org.pl/pliki/psik/docs/EVCA_CEE_Statistics_2009_July_2010.pdf,letöltés dátuma: 2014.10.16. -

EVCA (2012): Central and Eastern Europe Statistics 2011, 48 p.

http://www.cvca.cz/files/STATISTIKY/CEE%202011.pdf, letöltés dátuma: 2014.10.16. -

EVCA (2015): Central and Eastern Europe Statistics 2014

https://www.investeurope.eu/media/403969/EVCA-CEE-Statistics-2014.pdf -

EVCA (2016): Central and Eastern Europe Statistics 2015

https://www.investeurope.eu/media/504370/invest-europe-cee-statistics-2015.pdf -

EVCA (2015): 2014 European Private Equity Activity, 2015, 76p.

http://www.evca.eu/media/385581/2014-european-private-equity-activity-final-v2.pdf, letöltés dátuma 2015.06.29. -

EVCA (2016): 2015 European Private Equity Activity, 2016

https://www.investeurope.eu/media/476271/2015-european-private-equity-activity.pdf - OSMAN P. (2006): A kockázati tőkéről. In Makra Zsolt (szerk.): A kockázati tőke világa. Aula Kiadó Kft., Budapest, 268 p. (ISBN: 963 9585 94 7)

-

HVCA (2016): Venture Capital and Private Equity update Hungary – Q2 2016

http://www.hvca.hu/wp-content/uploads/2014/10/investment-monitoring-report-q2_2016_updated.pdf -

HVCA (2016): Venture Capital and Private Equity update Hungary – Q3 2016

http://www.hvca.hu/wp-content/uploads/2014/10/investment-monitoring-report-q3_2016_updated1.pdf

DOI: 10.24387/CI.2017.1.5